연방 요원들이 1월 6일 주요 인물인 존 이스트먼의 전화를 압수했다.

연방 요원들이 1월 6일 주요 인물인 존 이스트먼의 전화를 압수했다.

그 조치는 범죄 수사가 2020년 선거의 결과를 뒤집는 것을 돕기 위한 노력으로 가속화되고 있음을 시사합니다.

연방 요원들이 1월 6일 주요 인물인 존 이스트먼의 전화를 압수했다.

연방 요원들이 1월 6일 주요 인물인 존 이스트먼의 전화를 압수했다.그 조치는 범죄 수사가 2020년 선거의 결과를 뒤집는 것을 돕기 위한 노력으로 가속화되고 있음을 시사합니다.

민주당, 백악관에 노 전 대통령의 실각에 대한 보다 단호한 대응 촉구하다

민주당, 백악관에 노 전 대통령의 실각에 대한 보다 단호한 대응 촉구하다바이든 대통령과 다른 민주당 지도자들에 의한 로의 전복에 대한 초기 반응은 많은 민주당원들에게 고통스러울 정도로 부적절하다는 인상을 주었습니다.

2024년 ‘찬성’을 받아들이지 않는 민주당원 바이든, 난감하다

2024년 ‘찬성’을 받아들이지 않는 민주당원 바이든, 난감하다백악관은 재선을 노리는 계획에 대한 추측을 억누르려 하고 있는 반면, 보좌관들은 바이든 대통령이 끈질긴 질문에 화를 내고 있다고 말합니다.

어니스트 & 영, 감사관들이 윤리 시험에서 부정행위를 한 후 1억 달러의 벌금을 물게 되다

어니스트 & 영, 감사관들이 윤리 시험에서 부정행위를 한 후 1억 달러의 벌금을 물게 되다S.E.C.는 부정행위가 2017년부터 2021년까지 수백 명의 회사 감사들과 관련이 있다고 말했습니다.

나이키(NKE) 4분기 수익: 예상 대상

나이키(NKE) 4분기 수익: 예상 대상세계적인 의류 및 신발 대기업인 이 회사는 월요일 폐장 벨이 울린 후 2022 회계 4분기 실적 발표를 통해 모든 의혹을 해소할 수 있습니다. 나이키의 저조한 실적은 지난 몇 분기 동안 나이키가 보여준 탁월한 운영 능력을 반영하지 못합니다. 상승하는 인플레이션뿐만 아니라 공급망 역풍을 딛고 마진을 키우는 등 고무적인 성과를 냈음에도 주가가 하락했습니다.

그러나 연방준비제도이사회는 그 이후 여러 차례 금리를 인상해 불황에 대한 시장의 공포에 불을 붙였습니다. 이 회사는 재고 문제로 어려움을 겪고 있으며, 유럽 및 중국과 같은 지역의 매출에 영향을 미칠 수 있는 단기적인 상품 가격 상승을 겪을 수 있다는 일부 분석가들의 우려를 불러일으키고 있습니다. 두 번째로 큰 회사 시장인 후자는 팬데믹과 관련된 폐쇄로 인해 부드러운 수요에 시달릴 것으로 예상됩니다. 지난 분기에 나이키의 중국 사업은 24%의 매출 감소에서 훨씬 더 좁은 8%의 감소로 개선되었습니다.

그럼에도 불구하고 나이키의 브랜드 강점은 약한 경제 성장 기간 동안 방어적인 역할을 하면서 회사의 가장 강력한 자산 중 하나였습니다. 이 회사는 전략적인 마케팅 캠페인과 유명 선수 후원을 통해 브랜드 이점을 강화하면서 브랜드 우위에 계속 의존하고 있습니다. 이러한 모든 움직이는 부분들을 고려해 볼 때, 투자자들은 월요일에 그 회사가 소매업계에서 더 나은 실적을 자랑하는 회사 중 하나로 계속 주장할 수 있을지 지켜볼 것입니다.

월스트리트는 5월에 끝난 분기에 오리건주에 본사를 둔 이 의류 회사가 120억 7천만 달러의 수익으로 주당 81센트를 벌 것으로 예상하고 있습니다. 이는 전년 동기 대비 수익이 주당 93센트에 달했던 123억 4천만 달러와 비교됩니다. 연간 수익은 주당 3.71달러로 1년 전의 3.56달러보다 증가할 것으로 예상되며, 연간 수익은 466억2,000만 달러로 전년 대비 4.7% 증가할 것으로 예상됩니다.

막 끝난 분기에 예상되는 수익과 이익의 감소는 회사가 매년 겪고 있는 힘든 비교를 반영하고 있으며 최근 주가 하락의 일부이기도 합니다. 이번 분기에는 중국에서의 회사 실적에 큰 영향을 미칠 것입니다. 바클레이즈와 모건스탠리의 분석가들은 지난 주 이 지역의 수익 부진을 예측했습니다. 고객 다이렉트 투 고객(DTC)에 대한 투자가 수익 마진을 확대하기 시작했습니다.

경영진은 디지털 수익이 “다년간 높은 10대 영업 이익”을 지원하는 핵심 동인이라고 언급했습니다. DTC 모델의 주요 요인 중 하나는 나이키에 가격 유연성이 향상될 뿐만 아니라 소비자 쇼핑 환경을 보다 효과적으로 제어하는 동시에 고객에게 보다 개인화된 제품을 제공할 수 있다는 것입니다. 3분기에 이 회사는 매출 109억 달러와 EPS 87센트로 매출과 순이익 모두 21센트 차이로 앞섰습니다.

3분기 총 마진은 인하로 인한 Direct 비즈니스의 마진 확대에 힘입어 100 베이시스 포인트 증가한 46.6%를 기록했습니다. 이 회사의 디지털 매출은 22% 증가했으며, 나이키 브랜드의 디지털 매출은 북미에서 33% 증가한 덕분에 19% 증가했습니다. 현재 DTC 매출은 46억 달러로 전년 대비 15% 증가해 나이키 브랜드 매출의 약 35%를 차지하고 있습니다. 월요일에 주가가 역전되려면 나이키는 또 다른 비트를 만들어 강력한 연중 가이드라인을 발행해야 합니다.

여기에 표현된 관점과 의견은 저자의 관점과 의견이며 반드시 나스닥, Inc.의 관점과 의견을 반영하는 것은 아닙니다.

Is it now time to chase Nike (NKE) stock? Shares of the athletic apparel giant have fallen 20% since the company reported earnings in March. The stock has fallen 34% year to date and 17% over the past year, trailing the S&P 500 in both spans. But there’s reason to expect a rebound.

The global apparel and footwear giant can remove all doubt when it reports fourth quarter fiscal 2022 earnings results after the closing bell Monday. Nike’s underperformance doesn’t reflect the operational excellence the company has displayed over the past several quarters. The stock has fallen even though the company produced encouraging results, overcoming not only rising inflation but also supply chain headwinds to surpass Street estimates, while growing its margins.

The Federal Reserve, however, has since raised interest rates multiple times, igniting market fears of a recession. The company has struggled with inventory, sparking fears from some analysts that the company could suffer higher commodities prices in the near term which could impact revenue in regions like Europe and China. The latter, which is the company second-largest market, is expected to suffer from soft demand due to pandemic-related lockdowns. Last quarter, Nike’s China business improved from a revenue decline of 24% to a much narrower 8% decline.

Still, Nike’s brand strength has been one of the company’s strongest assets, serving as a defense during periods of weak economic growth. The company continues to rely on that brand advantage, reinforcing it both through strategic marketing campaigns and sponsoring well-known athletes. With all of these moving parts to consider, investors on Monday will look to see whether the company can continue to assert itself as one of the better-performing names within the retail sector.

For the quarter that ended May, Wall Street expects the Oregon-based apparel company to earn 81 cents per share on revenue of $12.07 billion. This compares to the year-ago quarter when earnings came to 93 cents per share on revenue of $12.34 billion. For the full year, earnings are expected to be $3.71 per share, up from $3.56 a year ago, while full-year revenue of $46.62 billion would rise 4.7% year-over-year.

The expected decline in both revenue and profits for the just-ended quarter reflects the tough year-over-year comparisons the company is working through and has part of the recent decline in the share price. This quarter, the company’s performance in China will weigh heavily on its results. Analysts at both Barclays and Morgan Stanley last week forecasted weak revenue in the region. Investments in its Direct to Customer (DTC) have begun to expand profit margins.

The management noted that digital revenue as a key driver to support a “high teens operating profit over the multiyear period.” One of the main factors of the DTC model is that it gives Nike not only more pricing flexibility, but also allows the company to better control the consumer shopping experience, while offering customers more personalized products. In Q3, the company beat both the top and bottom lines, with revenue of $10.9 billion and EPS of 87 cents, which beat by 21 cents.

Q3 gross margin increased 100 basis points to 46.6%, thanks to margin expansion in the Direct business driven by lower markdowns. The company’s digital revenue grew more 22%, while Nike branded digital revenue increased 19%, thanks to a 33% rise in North America. Currently, the DTC revenue is $4.6 billion, up 15% year-over-year, accounting for about 35% of its Nike’s brand revenue. On Monday for the stock to reverse course, Nike must produce another beat and issue strong full-year guidance.

The views and opinions expressed herein are the views and opinions of the author and do not necessarily reflect those of Nasdaq, Inc.

감독들의 최고 구매액: 매카시의 PAA에 대한 2백만 달러 베팅

감독들의 최고 구매액: 매카시의 PAA에 대한 2백만 달러 베팅구매된 인사이더 타이틀 주식의 가격/주가가치 2022년 6월 23일 Kevin S. McCarthy Director 200,000달러 9.81달러 1,961,220.00달러 McCarthy의 평균 비용은 주당 9.81달러로 계산됩니다. Plains All American Pipeline LP의 주식은 월요일에 약 1.5% 오른 10.09달러에 거래되었습니다. 아래 차트는 PAA 주식의 1년 실적을 200일 이동 평균과 비교하여 보여줍니다.

위의 차트를 보면, PAA의 52주 범위의 최저가는 주당 8.64달러이며, 52주 최고가는 12.10달러입니다. 이는 지난 거래의 10.09달러와 비교되는 수치입니다.

무료 보고서: 상위 7% + 배당금(월별 지급) 여기를 클릭하여 회사 이사들이 구매하는 다른 상위 내부 인싸를 확인하려면 »

여기에 표현된 관점과 의견은 저자의 관점과 의견이며 반드시 나스닥, Inc.의 관점과 의견을 반영하는 것은 아닙니다.

The directors of a company tend to have a unique inside view into the business, so when directors make major buys, investors are wise to take notice. Presumably the only reason a director of a company would choose to take their hard-earned cash and use it to buy stock in the open market, is that they expect to make money — maybe they find the stock very undervalued, or maybe they see exciting progress within the company, or maybe both. So in this series we look at the largest insider buys by company directors over the trailing six month period, one of which was a total of $2M by Kevin S. McCarthy, Director at Plains All American Pipeline LP (Symbol: PAA).

Purchased Insider Title Shares Price/Share Value 06/23/2022 Kevin S. McCarthy Director 200,000 $9.81 $1,961,220.00

McCarthy’s average cost works out to $9.81/share. Shares of Plains All American Pipeline LP were changing hands at $10.09 at last check, trading up about 1.5% on Monday. The chart below shows the one year performance of PAA shares, versus its 200 day moving average:

Looking at the chart above, PAA’s low point in its 52 week range is $8.64 per share, with $12.10 as the 52 week high point — that compares with a last trade of $10.09.

Free Report: Top 7%+ Dividends (paid monthly)

Click here to find out which other top insider buys by company directors you need to know about »

The views and opinions expressed herein are the views and opinions of the author and do not necessarily reflect those of Nasdaq, Inc.

2023년 12월 무디스를 위한 옵션 제공

2023년 12월 무디스를 위한 옵션 제공270.00달러 스트라이크 가격의 풋계약은 현재 30.90달러입니다. 투자자가 매도 투 오픈 계약을 체결할 경우 270달러에 주식을 매입할 것을 약속하지만 프리미엄도 징수하여 주식의 비용 기준을 239.10달러(브로커 수수료 전)로 합니다. 이미 MCO 주식을 매입하는 데 관심이 있는 투자자에게 그것은 오늘 주당 276.57달러를 지불하는 것에 대한 매력적인 대안이 될 수 있습니다.

$270.00 파업은 주식의 현재 거래 가격에 대한 약 2%의 할인(즉, 해당 비율만큼 잔액이 부족함)을 나타내기 때문에 풋 계약이 무가치하게 만료될 가능성도 있습니다. 현재 분석 데이터(그리스어 및 암시 그리스어 포함)에 따르면 현재 이러한 현상이 발생할 확률은 62%입니다. 스톡 옵션 채널은 시간이 지남에 따라 이러한 확률의 변화를 추적하여 이 계약의 계약 세부 정보 페이지 아래에 있는 당사 웹 사이트에 해당 숫자의 차트를 게시합니다. 계약이 무가치하게 만료되는 경우, 보험료는 현금 약속 수익률 11.44% 또는 연 7.79%를 나타냅니다. 스톡 옵션 채널에서는 이를 YieldBoost라고 부릅니다.

아래는 무디스의 12개월 후 거래 내역을 보여 주는 차트이며, 녹색으로 표시된 270달러 파업이 해당 역사와 비교했을 때 어디에 해당하는지 보여줍니다.

옵션 체인의 콜 쪽으로 돌아보면, 스트라이크 가격인 290.00달러의 콜 계약은 현재 36.00달러의 입찰가를 가지고 있습니다. 투자자가 현재 가격 수준인 주당 276.57달러에 MCO 주식을 매입한 후 해당 콜 계약을 “커버드 콜”로 매도할 경우 290달러에 주식을 매도할 것을 약속하는 것입니다. 콜 셀러도 프리미엄을 회수한다는 점을 고려하면, 2023년 12월 만기(브로커 수수료 전)에 해당 주식이 회수될 경우 총 17.87%의 수익률(배당이 있는 경우 제외)이 발생합니다. 물론 MCO 주식이 정말로 급등할 경우 많은 상승세가 잠재적으로 남아 있을 수 있습니다. 그렇기 때문에 무디스의 12개월 후 거래 역사를 살펴보고 비즈니스 펀더멘털을 연구하는 것이 중요합니다. 아래는 MCO의 12개월 후 거래 기록을 보여주는 차트이며, 290.00달러의 파업은 빨간색으로 강조 표시되어 있습니다.

290.00달러 파업은 현재 거래 가격 대비 약 5%의 프리미엄을 나타낸다는 사실을 고려할 때(즉, 해당 비율만큼 잔액이 부족함) 커버드 콜 계약이 무가치하게 만료될 가능성도 있습니다. 이 경우 투자자는 주식과 프리미엄을 모두 보유하게 됩니다. 수집했습니다. 현재 분석 데이터(그리스어 및 암시 그리스어 포함)에 따르면 현재 발생 확률은 45%입니다. 이 계약의 계약 세부 정보 페이지 아래에 있는 당사 웹 사이트에서 스톡 옵션 채널은 시간이 지남에 따라 이러한 확률이 어떻게 변경되는지 추적하고 해당 숫자에 대한 차트를 게시합니다(옵션 계약의 거래 내역도 도표로 표시됩니다). 보상 대상 콜 계약이 무가치하게 만료될 경우 프리미엄은 투자자에게 13.02%의 추가 수익률을 올리거나 연간 8.86%의 수익률을 올리는데, 이를 YieldBoost라고 합니다.

풋계약 사례의 내재적 변동성은 39%이고 콜계약 사례의 내재적 변동성은 34%입니다.

한편, 12개월 후 실제 변동성(지난 251거래일 마감가 및 오늘 가격 276.57)은 27%로 계산됩니다. 더 많은 풋옵션 및 콜옵션 계약 아이디어를 보려면 StockOptionsChannel.com을 방문하십시오.

S&P 500의 상위 YieldBoost 콜 »

여기에 표현된 관점과 의견은 저자의 관점과 의견이며 반드시 나스닥, Inc.의 관점과 의견을 반영하는 것은 아닙니다.

Investors in Moody’s Corp. (Symbol: MCO) saw new options begin trading today, for the December 2023 expiration. One of the key inputs that goes into the price an option buyer is willing to pay, is the time value, so with 536 days until expiration the newly trading contracts represent a potential opportunity for sellers of puts or calls to achieve a higher premium than would be available for the contracts with a closer expiration. At Stock Options Channel, our YieldBoost formula has looked up and down the MCO options chain for the new December 2023 contracts and identified one put and one call contract of particular interest.

The put contract at the $270.00 strike price has a current bid of $30.90. If an investor was to sell-to-open that put contract, they are committing to purchase the stock at $270.00, but will also collect the premium, putting the cost basis of the shares at $239.10 (before broker commissions). To an investor already interested in purchasing shares of MCO, that could represent an attractive alternative to paying $276.57/share today.

Because the $270.00 strike represents an approximate 2% discount to the current trading price of the stock (in other words it is out-of-the-money by that percentage), there is also the possibility that the put contract would expire worthless. The current analytical data (including greeks and implied greeks) suggest the current odds of that happening are 62%. Stock Options Channel will track those odds over time to see how they change, publishing a chart of those numbers on our website under the contract detail page for this contract. Should the contract expire worthless, the premium would represent a 11.44% return on the cash commitment, or 7.79% annualized — at Stock Options Channel we call this the YieldBoost.

Below is a chart showing the trailing twelve month trading history for Moody’s Corp., and highlighting in green where the $270.00 strike is located relative to that history:

Turning to the calls side of the option chain, the call contract at the $290.00 strike price has a current bid of $36.00. If an investor was to purchase shares of MCO stock at the current price level of $276.57/share, and then sell-to-open that call contract as a “covered call,” they are committing to sell the stock at $290.00. Considering the call seller will also collect the premium, that would drive a total return (excluding dividends, if any) of 17.87% if the stock gets called away at the December 2023 expiration (before broker commissions). Of course, a lot of upside could potentially be left on the table if MCO shares really soar, which is why looking at the trailing twelve month trading history for Moody’s Corp., as well as studying the business fundamentals becomes important. Below is a chart showing MCO’s trailing twelve month trading history, with the $290.00 strike highlighted in red:

Considering the fact that the $290.00 strike represents an approximate 5% premium to the current trading price of the stock (in other words it is out-of-the-money by that percentage), there is also the possibility that the covered call contract would expire worthless, in which case the investor would keep both their shares of stock and the premium collected. The current analytical data (including greeks and implied greeks) suggest the current odds of that happening are 45%. On our website under the contract detail page for this contract, Stock Options Channel will track those odds over time to see how they change and publish a chart of those numbers (the trading history of the option contract will also be charted). Should the covered call contract expire worthless, the premium would represent a 13.02% boost of extra return to the investor, or 8.86% annualized, which we refer to as the YieldBoost.

The implied volatility in the put contract example is 39%, while the implied volatility in the call contract example is 34%.

Meanwhile, we calculate the actual trailing twelve month volatility (considering the last 251 trading day closing values as well as today’s price of $276.57) to be 27%. For more put and call options contract ideas worth looking at, visit StockOptionsChannel.com.

Top YieldBoost Calls of the S&P 500 »

The views and opinions expressed herein are the views and opinions of the author and do not necessarily reflect those of Nasdaq, Inc.

불황 우려 속에 주목해야 할 4대 배당주

불황 우려 속에 주목해야 할 4대 배당주배당주의 대표적인 예가 AbbVie(NYSE: ABBV)입니다. 그 제약 회사의 이사회는 목요일에 분기별 현금 배당금을 주당 1.41달러로 발표했습니다. AbbVie는 2013년 회사 설립 이후 배당금을 250% 이상 늘렸습니다. 현재 ABBV 주식의 연간 배당수익률은 3.8%입니다. 다만 모든 배당주가 훌륭한 투자는 아니라는 점도 언급할 필요가 있습니다. 그런 점을 염두에 두고, 여기 여러분이 지금 당장 주식 시장에서 보고 싶어할 수 있는 최고의 배당주 리스트가 있습니다.

오늘 주식 시장에서 지켜볼 주식을 배당하세요. (NYSE: DRI)Merck & Co. 주식회사 (NYSE: MRK) 페덱스 주식회사 (NYSE: FDX) 더 제이엠 스머커 회사 (NYSE: SJM)

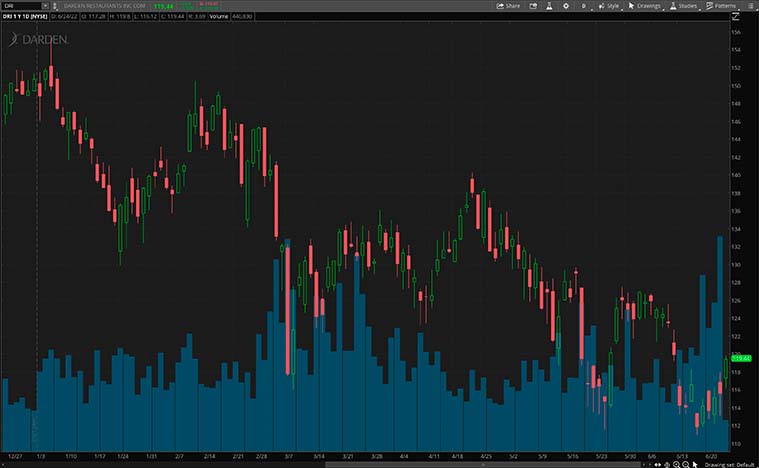

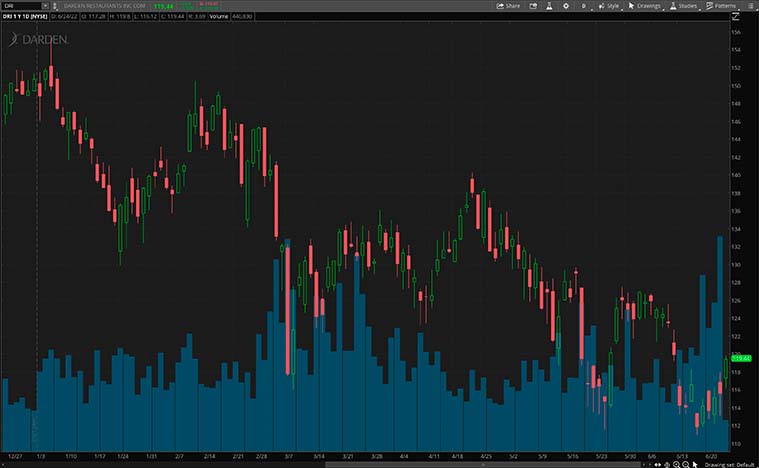

오늘 우리가 가진 첫 번째 배당주는 Darden Restaurants입니다. 이 회사는 두 개의 고급 식당 체인점인 에디 브이(Eddie V’s)와 캐피털 그릴(The Capital Grill)을 소유하고 있는 멀티 브랜드 레스토랑 운영업체입니다. 뿐만 아니라, Darden은 6개의 캐주얼 식당 체인점을 소유하고 있습니다. 여기에는 올리브 가든, 롱혼 스테이크 하우스, 바하마 브리즈, 시즌 52, 야드 하우스, 체다 스크래치 키친이 포함됩니다. 규모 면에서 이 회사는 1,800개 이상의 레스토랑과 175,000명 이상의 직원을 보유하고 있으며, 세계 최대의 풀 서비스 레스토랑 회사 중 하나입니다. 현재 Darden은 3.8%의 연간 배당 수익률을 자랑합니다.

목요일에 이 회사는 2022 회계연도 4분기 재무 실적을 발표했는데, 이는 매출과 수익 면에서 월가의 예상치를 웃돌았습니다. Darden은 26억 달러의 매출을 올려 14.2% 증가했으며 예상 매출 25억 4천만 달러를 초과했습니다. Darden은 혼합된 동일 레스토랑의 매출과 33개의 순수 신규 레스토랑으로부터의 매출이 11.7% 증가한 덕택입니다. Darden은 주당 2.24달러의 수익을 발표하여 합의 추정치인 주당 2.21달러를 상회했습니다. 또한 분기별 배당금도 주당 1.21달러로 전 분기 대비 10% 증가했다고 발표했습니다. 모든 것을 고려해 볼 때, DRI 재고 구매에 관심이 있으십니까?

출처: TD Ameritrade TOS[더 읽어보기] 오늘 주식 시장에서 주목해야 할 4대 반도체 주식이 있습니다.

출처: TD Ameritrade TOS[더 읽어보기] 오늘 주식 시장에서 주목해야 할 4대 반도체 주식이 있습니다.

Merck 다음은 다국적 제약사인 Merck입니다. 이 회사는 130년 이상 업계의 선두주자였으며 수많은 생명을 구하는 약과 백신을 수백만의 사람들에게 가져다 주었습니다. 그것은 또한 사람과 동물 모두를 위협하는 질병을 예방하고 치료하기 위한 연구의 선두에 계속 있습니다. 이것은 암, 전염성 질병, 그리고 새로 생겨나는 동물 질병을 포함할 것입니다. 지난 한 해 동안, MRK 주식은 약 20% 정도 올랐습니다. 게다가, Merck은 연간 3%의 배당 수익률을 제공하며, 5월 말에 분기별 배당금은 0.69달러라고 발표했습니다.

이번 주 초 월스트리트저널은 머크가 생명공학 회사인 시겐(Seagen: NASDAQ: SGEN)의 인수를 노리고 있을 것이라고 보도했습니다. 그리고 이제 협상이 속도를 낸 것 같으며 기업들은 문제를 논의하기 위해 만날 예정입니다. 어쨌든, 이 인수는 암 치료제 포트폴리오를 상당히 강화할 것이기 때문에 Merck에게 많은 의미가 있을 수 있습니다. 이 거래가 성사된다면 Seagen의 시장 가치가 약 280억 달러인 것을 감안하면 올해 가장 큰 인수합병이 될 것입니다. 하지만, 잠재적인 규제 문제 때문에 거래가 성사되기 어려울 수도 있다는 점도 경고했습니다. 이야기가 전개되면서, 당신은 MRK 재고를 주시할 것입니까?

출처: TD Ameritrade TOS

출처: TD Ameritrade TOS

목요일에, FedEx는 2022 회계 연도의 4분기 재무 상태를 보고했습니다. 우선, FedEx는 2021년의 226억 달러에서 244억 달러의 수익을 올렸습니다. 다음으로, 그것은 18억 달러 즉 주당 6.87달러의 분기 순이익을 기록했습니다. 이는 2021년 순이익 13억6000만 달러(주당 5.01달러)보다 증가한 수치입니다. 미래를 내다본 CEO Raj Subramaniam은 “우리의 기초 투자는 강력한 2023 회계 연도의 발판을 마련했습니다. 앞으로 나아갈수록 수익의 질과 서비스 비용 절감에 중점을 둘 것입니다. FedEx가 강력한 위치에서 업계를 선도할 수 있도록 지원하는 헌신적인 글로벌 팀을 이끌게 되어 영광입니다.” 긍정적인 분위기로 볼 때, FDX 주식은 당신의 워치리스트에 자리가 있습니까?

출처: TD Ameritrade TOS[더 읽어보기] 지금 바로 구입할 수 있는 소셜 미디어 주식 4개 이번 주에 볼 수 있습니다.

출처: TD Ameritrade TOS[더 읽어보기] 지금 바로 구입할 수 있는 소셜 미디어 주식 4개 이번 주에 볼 수 있습니다.

마지막으로, 간단히 Smucker라고도 알려진 The J.M. Smucker Company가 있습니다. 그 회사의 사업부는 소비자 식품, 애완동물 식품, 그리고 커피로 나눌 수 있습니다. 그것의 대표 브랜드인 Smucker’s는 과일 향신료, 땅콩 버터, 시럽 등을 생산합니다. 이 회사는 같은 브랜드 외에도 지프, 노츠 베리 팜, 폴저스 등과 같은 다른 식품 및 커피 브랜드도 브랜드 포트폴리오로 보유하고 있습니다. 이달 초, 이 회사는 2022년 4월 30일에 종료되는 2022 회계연도 4분기 재무 결과를 발표했습니다.

바로 뛰어들어, 그 회사는 그 분기의 순매출이 20억 3천만 달러에 달했다고 발표했습니다. 이는 전년 동기 대비 6%인 1억1360만 달러가 증가한 수치입니다. 이 회사는 미국 소매 애완동물 사료와 소매 커피 매출이 각각 6%와 11% 증가했습니다. 스머커는 1년 전에 비해 37% 증가한 2억210만 달러의 순이익을 올렸습니다. 이에 따라 조정된 주당 이익은 2.23달러로 전년 대비 18% 증가했습니다. 같은 보고서에서 이 회사는 2023 회계 연도 전망도 제시했습니다. 즉, 순매출은 3.5%에서 4.5%까지 성장할 것으로 예상합니다. 장부에 이 탄탄한 분기를 가지고, 당신의 포트폴리오에 SJM 주식을 추가해야 합니까?

출처: TD Ameritrade TOS 이 기사를 즐겨 보시고 지속적으로 이익을 얻을 수 있는 최고의 기회를 얻기 위해 거래 방법을 배우시려면 이 YouTube 채널을 확인해 보시기 바랍니다. 지금 여기를 클릭하십시오!!

출처: TD Ameritrade TOS 이 기사를 즐겨 보시고 지속적으로 이익을 얻을 수 있는 최고의 기회를 얻기 위해 거래 방법을 배우시려면 이 YouTube 채널을 확인해 보시기 바랍니다. 지금 여기를 클릭하십시오!!

여기에 표현된 관점과 의견은 저자의 관점과 의견이며 반드시 나스닥, Inc.의 관점과 의견을 반영하는 것은 아닙니다.

As the stock market appears to be attempting a recovery, there remains plenty of uncertainty. Thus, dividend stocks could be on the minds of investors. For one, companies that can pay dividends to their shareholders are often those with a track record of profitability. Many of them are likely to continue paying dividends for the foreseeable future. What’s more, some of these companies with a long history of bumping their annual dividend can also offer investors some peace of mind. When a firm manages to increase its dividends even through a pandemic, a war, or a recession, it says a lot about the company’s financial standing and commitment to its shareholders.

A prime example of a dividend stock would be AbbVie (NYSE: ABBV). The pharmaceutical company’s board of directors on Thursday declared a quarterly cash dividend of $1.41 per share. Since the company’s establishment in 2013, AbbVie has raised its dividend by more than 250%. As it stands, ABBV stock now yields a 3.8% annual dividend yield. However, it is also worth mentioning that not all dividend stocks are great investments. With that in mind, here’s a list of top dividend stocks you might want to watch in the stock market right now.

The first dividend stock we have today is Darden Restaurants. The company is a multi-brand restaurant operator that owns two fine dining chains, Eddie V’s and The Capital Grille. Not only that, as Darden also owns six casual dining restaurant chains. These would include Olive Garden, LongHorn Steakhouse, Bahama Breeze, Seasons 52, Yard House, and Cheddar’s Scratch Kitchen. For a sense of scale, the company has over 1,800 restaurant locations and more than 175,000 employees, making it one of the world’s largest full-service restaurant companies. Currently, Darden boasts an annual dividend yield of 3.8%.

On Thursday, the company posted its financials for its fiscal 2022 fourth quarter which beat Wall Street estimates on revenue and earnings. Diving in, Darden posted a revenue of $2.6 billion, increasing by 14.2% and exceeding estimates of $2.54 billion. Darden owes this to an 11.7% increase in blended same-restaurant sales and sales from 33 net new restaurants. As for its profits, Darden reported earnings of $2.24 per share, topping the consensus estimate of $2.21 per share. Additionally, the company also declared a quarterly dividend of $1.21 per share, a 10% jump from its previous quarter. All things considered, would you be interested in buying DRI stock?

Source: TD Ameritrade TOS

Source: TD Ameritrade TOS

[Read More] 4 Top Semiconductor Stocks To Watch In The Stock Market Today

Next up, we have Merck, a multinational pharmaceutical company. It has been a leader in the industry for over 130 years and has brought many life-saving medicines and vaccines to millions of people. It also continues to be at the forefront of research to prevent and treat diseases that threaten both people and animals. This would include cancer, infectious diseases, and emerging animal diseases. Over the past year, MRK stock has risen by about 20%. Besides, Merck offers an annual dividend yield of 3% and in late May, it declared a quarterly dividend of $0.69.

Earlier this week, the Wall Street Journal reported that Merck may be eyeing the acquisition of biotech firm Seagen (NASDAQ: SGEN), citing people familiar with the matter. And now, it would seem that talks have picked up the pace and the companies are scheduled to meet to discuss matters over. In any case, this acquisition could make a lot of sense for Merck as it would beef up its cancer-drug portfolio considerably. If the deal were to happen, it would be one of the largest takeovers of the year, given Seagen’s market value of approximately $28 billion. However, it was also cautioned that the deal may be tricky to pull off due to potential regulatory challenges. As the story unfolds, will you be keeping an eye on MRK stock?

Source: TD Ameritrade TOS

Source: TD Ameritrade TOS

FedEx is a multinational conglomerate that focuses on e-commerce, transportation, and services. In brief, the company offers integrated business solutions through operating companies competing collectively, operating collaboratively, and innovating digitally under the respected FedEx brand. It also strives to achieve carbon-neutral operations by 2040. As it stands, FedEx now offers an annual dividend yield of 2.0%. On June 14, the company increased its quarterly dividend by 53.3% to $1.15.

On Thursday, FedEx reported its fourth-quarter financials for fiscal 2022. For starters, FedEx brought in a revenue of $24.4 billion, up from $22.6 billion in 2021. Moving on, it posted a quarterly net income of $1.8 billion, or $6.87 a share. To point out, this represents an increase from 2021’s net income of $1.36 billion or $5.01 per share. Looking ahead, CEO Raj Subramaniam added, “Our foundational investments have set the stage for a strong fiscal 2023. As we move forward, our focus will be on revenue quality and lowering our cost to serve. I am honored to lead our dedicated global team who enable FedEx to lead the industry from a position of strength.” Given the positive sentiment, does FDX stock have a spot on your watchlist?

Source: TD Ameritrade TOS

Source: TD Ameritrade TOS

[Read More] Best Social Media Stocks To Buy Now? 4 To Watch This Week

Finally, we have The J.M. Smucker Company, also known simply as Smucker. The company’s business units can be segmented into consumer foods, pet foods, and coffee. Its flagship brand, Smucker’s, produces fruit preserves, peanut butter, syrups, and more. Besides its namesake brand, the company also has other food and coffee brands such as Jif, Knott’s Berry Farm, Folgers, and more under its brand portfolio. Earlier this month, the company posted its financial results for the fourth quarter of its 2022 fiscal year ending April 30, 2022.

Jumping right in, the company reported net sales of $2.03 billion for the quarter. Compared to the same period last year, this is an increase of $113.6 million or 6%. The company saw its U.S. retail pet food and retail coffee sales rise by 6% and 11% respectively. As for its earnings, Smucker brought in a net income of $202.1 million, a commendable increase of 37% from a year ago. Accordingly, its adjusted earnings per share were $2.23, up by 18% year-over-year. In the same report, the company also provided its fiscal year 2023 outlook. Namely, it expects net sales to grow by 3.5% to 4.5%. With this solid quarter in the books, should you add SJM stock to your portfolio?

Source: TD Ameritrade TOS

Source: TD Ameritrade TOS

If you enjoyed this article and you’re interested in learning how to trade so you can have the best chance to profit consistently then you need to checkout this YouTube channel. CLICK HERE RIGHT NOW!!

The views and opinions expressed herein are the views and opinions of the author and do not necessarily reflect those of Nasdaq, Inc.